Como planejar seu patrimônio diante da nova reforma do ITCMD

- Em 6 de fevereiro de 2024

O Estado de SP acaba de propor um projeto de lei para incorporar o regime de progressividade para o Imposto sobre Transmissão Causa Mortis e Doação (ITCMD).

O PL 7/2024 visa aumentar a arrecadação e a justiça fiscal, introduzindo alíquotas progressivas que variam de 2% a 8%, de acordo com o valor do patrimônio transmitido.

Como se sabe, o ITCMD é um tributo estadual que incide sobre a transferência de bens e direitos por herança ou doação. Pelas regras do projeto de lei as alíquotas passam a ser calculadas da seguinte forma:

- Até 10.000 UFESPs (até R$ 353.600,00), aplicação de alíquota de 2%: esta faixa busca assegurar uma tributação mais branda para patrimônios de menor expressão, permitindo redução para transmissões de menor valor.

- De 10.000 a 85.000 UFESPs (de R$ 353.600,00 a R$ 3.005.600,00), aplicação de alíquota de 4%: essa faixa continuará com o mesmo percentual aplicado atualmente, sem impor uma carga tributária excessiva.

- De 85.000 a 280.000 UFESPs (R$ 3.005.600,00 a R$ 9.900.800,00), aplicação de alíquota de 6%: continuando a progressão, nesta faixa aplica-se uma alíquota mais alta para patrimônios substanciais, mas mantendo um equilíbrio na tributação.

- Acima de 280.000 UFESPs (acima de R$ 9.900.800,00), aplicação de alíquota de 8%: a alíquota mais elevada nesta faixa reflete a capacidade contributiva robusta dos contribuintes com patrimônios significativos.

Suponha que uma pessoa receba uma herança de R$ 500.000,00. Para calcular o imposto devido, devemos converter esse valor em UFESP, usando o valor vigente no ano da transmissão. Em 2024, a UFESP vale R$ 35,36. Portanto, a base de cálculo é:

500.000,00/35,36 = 14.140,27

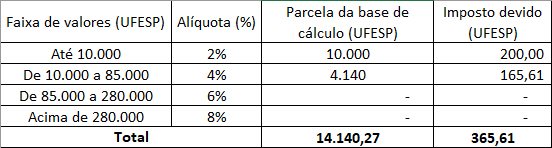

Em seguida, devemos decompor esse valor em faixas e aplicar as alíquotas correspondentes. A tabela abaixo mostra o cálculo:

Finalmente, devemos converter o imposto devido em UFESP para reais, usando o mesmo valor da UFESP. O resultado é:

365,61 x 35,36 = R$ 12.928,32

Portanto, o imposto devido sobre a herança de R$ 500.000,00 é de R$ 12.928,32. Uma alíquota efetiva de 2,59% da herança recebida.

Veja que pelas regras atuais o ITCMD a pagar seria de R$ 20.000,00. Neste exemplo o contribuinte teria um ganho com a nova regra.

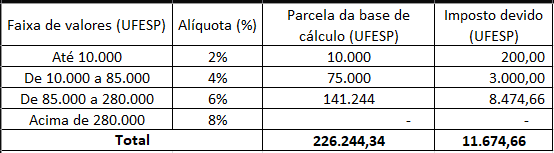

Porém, no caso de uma herança de R$ 8.000.000,00 o ITCMD a pagar seria o seguinte:

11.674,66 x 35,36 = R$ 412.816,00

Neste caso haveria um aumento de imposto a pagar, já que a alíquota efetiva seria de 5,16%, contra os atuais 4%.

Essa mudança, caso aprovada pela Assembleia legislativa, pode ter um impacto significativo sobre o planejamento sucessório e patrimonial das famílias, especialmente aquelas com patrimônios mais elevados.

Por isso, é importante buscar orientação profissional para avaliar as melhores estratégias para preservar e proteger seu patrimônio, minimizando os custos tributários e os riscos jurídicos.

Como o PMA pode ajudar?

Nós, do Pallotta Martins Advogados, somos especializados em planejamento patrimonial e sucessório, oferecendo soluções personalizadas e eficientes para cada cliente.

Fale conosco →

Por Marcos Martins, pós-graduado pela GVLaw, professor de cursos de pós-graduação e sócio do escritório Pallotta, Martins e Advogados.

|

|

rararararararafvcx vzxcsdzxvc

rararararararafvcx vzxcsdzxvc

0 Comentários